Faktoring Nedir?

Faktoring, ticari faaliyet yürüten gerçek ve tüzel kişilerin, verdikleri ürün ve hizmetlerin karşılığı faturaya bağlı olarak doğmuş ve doğacak olan alacaklarının, bir faktoring şirketine devredilmesi yöntemiyle finansman sağlanmasıdır. Faktoring kavramı kendi içerisinde finansman, garanti ve tahsilat hizmeti olarak üçe ayrılır ve faktoring firması ile anlaşan tacirin talebine göre farklılık gösterir. Faktoring hizmetleri genel anlamda […]

Faktoring, ticari faaliyet yürüten gerçek ve tüzel kişilerin, verdikleri ürün ve hizmetlerin karşılığı faturaya bağlı olarak doğmuş ve doğacak olan alacaklarının, bir faktoring şirketine devredilmesi yöntemiyle finansman sağlanmasıdır. Faktoring kavramı kendi içerisinde finansman, garanti ve tahsilat hizmeti olarak üçe ayrılır ve faktoring firması ile anlaşan tacirin talebine göre farklılık gösterir.

Faktoring hizmetleri genel anlamda nakit sıkıntısı çeken ancak uzun vadeli alacakları bulunan tacirlerin, uzun vadeli alacaklarını faktoring şirketine devretmek suretiyle finansman sağlamasını ve ticari faaliyetlerini sürdürmesini sağlamaktadır.

Faktoring İşlemi Nasıl Yapılır?

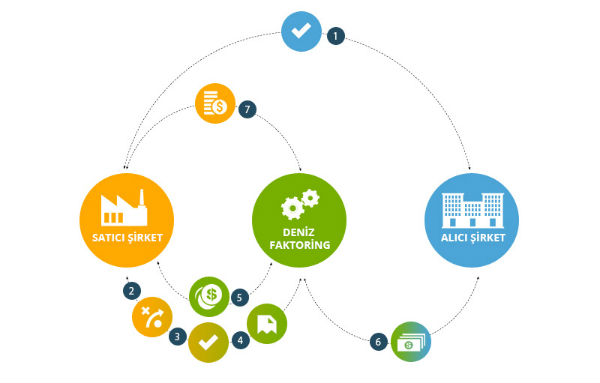

Banka Düzenleme ve Denetleme Kurulu’nun son yaptığı düzenleme uyarınca faktoring hizmetleri sadece bu iş için kurulmuş olan faktoring firmaları ile bankalar tarafından verilebilmektedir. Bu kapsamda faktoring işleminin yapılabilmesi için öncelikle BDDK resmi sitesinde yer alan faktoring şirketlerinden birisi ile faktoring hizmeti alımı hususunda anlaşma imzalanması gereklidir. Akabinde faktoring hizmetleri almak isteyen firmalar, müşterilerinde bulunan kısa veya uzun vadeli alacaklarını belirli bir komisyon karşılığında faktoring şirketine devredebilirler.

Alacağın faktoring şirketine devredilmesi, yazılı olarak düzenlenmelidir. Aksi halde taraflar arasında alacağın temliki hükümleri uygulanamaz.

Faktoring Hizmetinin Avantajları Nelerdir?.

Faktoring hizmetlerinden yararlanan işletmeler, finansal açıdan birçok avantajdan faydalanır. Nitekim piyasadaki alacağını belli bir bedelle faktoring şirketine satan şirketler elde ettikleri nakit akışıyla borçlarını daha kısa vadede ödeyebilir. Bunun dışında;

- Piyasaya olan borç stoku azalan firmalar; piyasadan ihtiyacı olduğu mal ve hizmeti daha uygun bir bedel ile temin edebilir.

- Firmalar tarafından alınan faktoring hizmetinin; tahsilat hizmetini de kapsaması halinde, alacağın tahsil edilmesi için firma tarafından ek bir çalışma yapılmasına gerek kalmaz.

- Alacaklarının tahsilatı ile uğraşmayan firmalar, bu enerjilerinin faaliyetlerinin geliştirilmesinde kullanarak iyi bir atılım yapabilirler.

- Faktoring şirketinin vadeli alacakları devralacağına güvenilerek müşterilere farklı vade seçenekleri sunulabilir ve rekabet gücü artırılabilir.

- Firmalar, faktoring şirketinden belli bir plan çerçevesinde alacakları nakitler için daha önceden plan yapma fırsatına sahip olacaktır.

- Nakit sıkıntısına düşen işletmelerin genellikle bankalardan yüksek faizli krediler kullandığı düşünüldüğünde, faktoring hizmetinden yararlanılması halinde bu yüksek faizli kredilere gerek kalmadan firmanın öz kaynakları kullanılmış olur.

- Faktoring firması tarafından belirli zaman aralıklarıyla yapılan kontroller sayesinde zamanla hangi firmaların riskli olduğu tespit edilebilir.

Faktoring Türleri Nelerdir?

Küçük ve orta ölçekli işletmelerin yaşadığı nakit sıkıntılarının kendi öz kaynaklarından çözümlenmesini sağlayan faktoring hizmeti, kendi içerisinde birçok alt başlığa ayrılmaktadır. Faktoring firmalarından talep edilen hizmete göre faktoring türleri;

- Rücu Hakkı Saklı Faktoring

- Rücu Hakkı Bulunmayan Faktoring

- Örtülü Faktoring

- Tam Faktoring

- Bildirimli Faktoring

- Ödeme Vadeli Faktoring

- İhracat ve İthalat Faktoring

- Toptan Faktoring

olmak üzere 8’e ayrılmaktadır.

Faktoring İşleminde Komisyon Oranı Kaçtır?

Faktoring firmaları, verdikleri faktoring hizmetinin türüne, alacağın vadesine, miktarına ve riskine göre farklı oranlarda komisyon ücreti alırlar. Bu ücret BDDK tarafından belirlenen yönetmelik uyarınca ortalama %10 ila 15 arasında olur. Ancak uygulamada ölü alacak diye tabir ettiğimiz alacaklar için %50-60’a varan faktoring komisyonu alınabiliyor..